证券时报旗下中国基金报 泰勒

2020年12月14日,工、农、中、建、交、邮储六家国有大型商业银行同步发布公告,宣布了一件大事!

自2021年1月1日起,提前支取可靠档计息的个人大额存单、定期存款等产品,计息方式由靠档计息调整为按活期存款挂牌利率计息。

这段话怎么理解?对大家有何影响?基金君来解读一下。

六大行齐叫停“靠档计息”

12月14日,六大行齐发公告称。

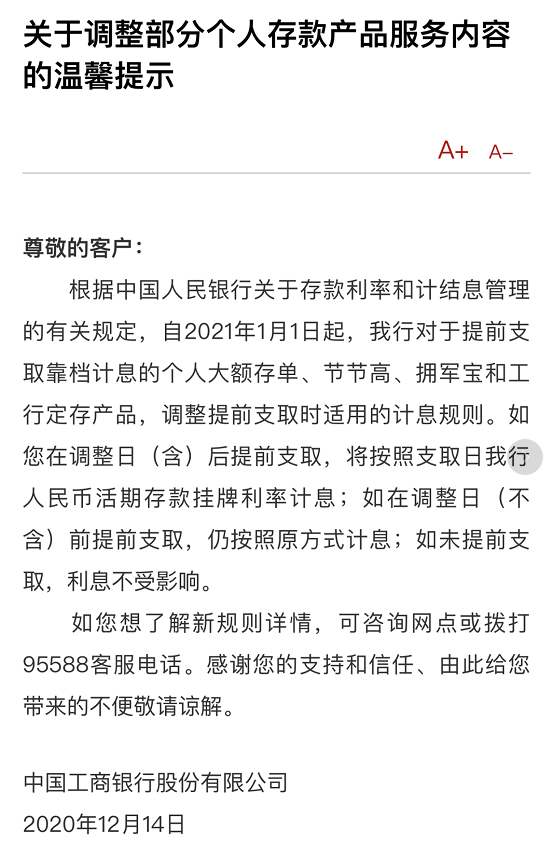

其中工商银行公告称,自2021年1月1日起,对于提前支取靠档计息的个人大额存单、节节高、拥军宝和工行定存产品,调整提前支取时适用的计息规则。如在调整日(含)后提前支取,将按照支取日工行人民币活期存款挂牌利率计息;如在调整日(不含)前提前支取,仍按照原方式计息;如未提前支取,利息不受影响。

农业银行称,根据中国人民银行关于存款利率和计结息管理的有关规定,自2021年1月1日起,我行对于提前支取分段/靠档计息的个人存款产品(包括个人大额存单、定利盈、整存整取定期存款等),调整提前支取时适用的计息规则。如您在调整日(含)后提前支取,将按照支取日我行人民币活期挂牌利率计息;如在调整日(不含)前提前支取,仍按照原方式计息;如不提前支取,利息不受影响。

中行称,自2021年1月1日起,提前支取靠档计息的个人大额存单、人民币定利多和中银步步高(定期)存款产品,提前支取计息方式由靠档计息调整为按照支取日我行人民币活期存款挂牌利率计息。如您持有上述产品,在产品到期时支取,仍按照存入时约定的产品到期利率计息,利息不受影响;如您在产品到期前有用款需求,在2020年12月31日及之前提前支取的,仍按照原产品靠档计息规则计息,在2021年1月1日及之后提前支取的,提前支取部分将按照支取日我行人民币活期存款挂牌利率计息,不再靠档计息。

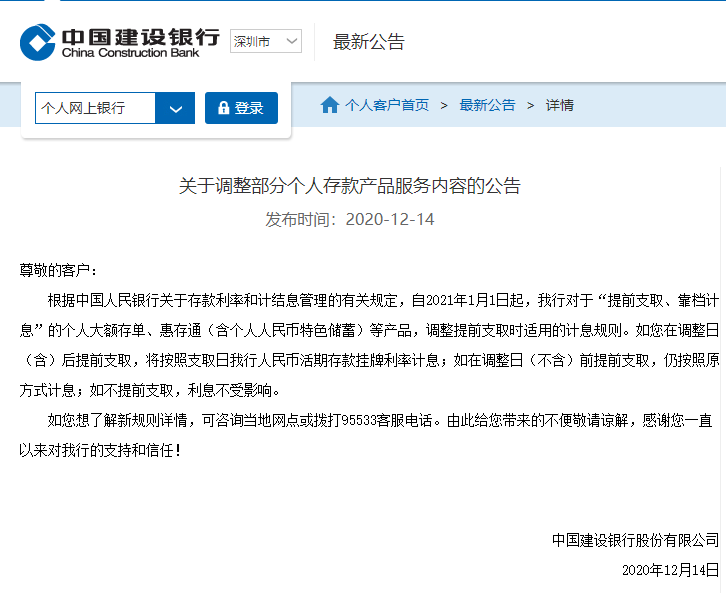

建设银行公告称,自2021年1月1日起,建行对于“提前支取、靠档计息”的个人大额存单、惠存通(含个人人民币特色储蓄)等产品,调整提前支取时适用的计息规则。如在调整日(含)后提前支取,将按照支取日人民币活期存款挂牌利率计息;如在调整日(不含)前提前支取,仍按照原方式计息;如不提前支取,利息不受影响。

交通银行称,自2021年1月1日起,具有提前支取靠档计息功能的大额存单、“超享存”和“智慧定期”等人民币定期存款产品,提前支取计息方式由靠档计息调整为按照提前支取日我行人民币活期存款挂牌利率计息。

如您持有上述产品至到期日,仍按原产品到期利率计息;如您在产品到期前有用款需求,在2021年1月1日(不含)之前提前支取的,仍按照原产品靠档计息规则计息,在2021年1月1日及之后提前支取的,支取金额均按照支取日我行人民币活期存款挂牌利率计息。上述产品其他功能维持不变。

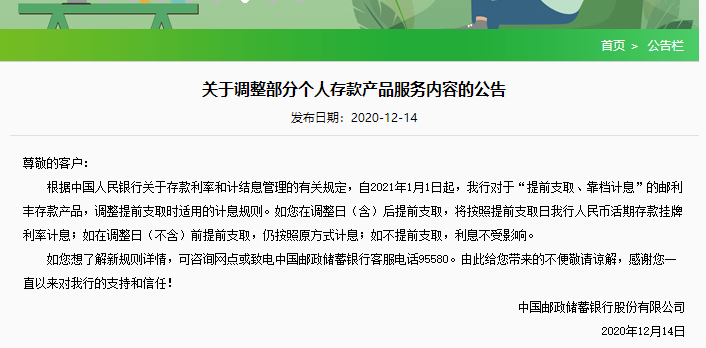

邮储银行也公告称,自2021年1月1日起,对于“提前支取、靠档计息”的邮利丰存款产品,调整提前支取时适用的计息规则。如在调整日(含)后提前支取,将按照提前支取日人民币活期存款挂牌利率计息;如在调整日(不含)前提前支取,仍按照原方式计息;如不提前支取,利息不受影响。

什么是“靠档计息”

“靠档计息”产品是指定期存款在提前支取时不按照活期利率计息,而是按照实际存入时间最近的一档存款利率计息,剩余部分按照活期计息。该类产品既可享受活期产品的流动性,又能享受定期产品的高收益,因而备受储户青睐。

例如,客户存的三年期定期存款,只存了一年就要提前支取,可以按一年期定期存款利率结算,而不是政策规定的活期利率。

一般来说,定期存款采用的计息方式是到期一次性付息,如果有客户在定期未到期时想要提前支取,则计息方式会直接按活期计算,所以提前支取会损失掉一定的利息收入。而按照“靠档计息”方式,假设客户一笔定期存款存期为3年,若在第2年第4个月提前支取,则支取的利息可以按照满2年零3个月这一档期兑付定期利息,剩余期限则按照活期计息。

靠档计息产品一度是中小银行的揽储利器,但在业内一直饱受争议,因其违反了《储蓄管理条例》中的有关规定。据第一财经报道,2019年12月,监管通过窗口指导的方式,要求银行在全国范围内立即停止办理关于定期存款提前支取靠档计息的相关业务,并逐步压缩该类业务存量,从政策传达之日起到2020年底为过渡期,在过渡期结束后,该类产品余额为零。

《储蓄条例》第二十四条规定:未到期的定期储蓄存款,全部提前支取的,按支取日挂牌公告的活期储蓄存款利率计付利息;部分提前支取的,提前支取的部分按支取日挂牌公告的活期储蓄存款利率计付利息,其余部分到期时按存单开户日挂牌公告的定期储蓄存款利率计付利息。

今年3月,央行曾下发《中国人民银行关于加强存款利率管理的通知》(下称《通知》),对定期存款提前支取靠档计息等不规范存款“创新”产品作出整改要求,此类产品也正式进入了清退阶段。

西南财经大学金融学院数字经济研究中心主任陈文对表示,部分靠档计息产品涉及结构化存款,但正如监管整顿所指出,大量结构化存款产品是假的结构化存款产品;部分是通过接力形式,即储户购买的是长期限存款,但允许在规定时点进行转让,根据连续持有的期限获得利息,这种产品存在较大的流动性风险,极端情况下可能找不到接力方。整体看,靠档计息产品存在拉高了银行吸储成本,加大了流动性风险管理的难度。

有民营银行人士指出,今年金融业让利实体经济,银行业是主力,如今贷款端利率下降,存款端也就是负债端的利率也必须要下降。监管机构规范靠档计息存款产品意在降低银行揽储成本,从而为达到降低贷款利率、解决企业融资难及融资贵问题。

据金融时报报道,“靠档计息”产品也曾因定价激进惹来社会争议,有些银行的靠档计息在央行同档次存款基准利率基础上上浮30%,明显超出市场同期限存款利率。在此之前,民营银行发行的“智能存款”产品,也被监管部门一度叫停。

在监管多次指导下,目前市面上已难觅靠档计息类产品的踪迹,存量产品的处置也正在推进中。数据显示,截至2020年8月末,不规范的活期存款创新产品较基准日(自律约定生效日,2019年5月17日)压降75%,定期存款提前支取靠档计息产品较基准日(自律约定生效日,2019年12月17日)压降38%,均已超过压降计划,压降效果显著。